限产背景下,玉米的喘息之机

一、反弹之由:限产背景下的涨价去库存

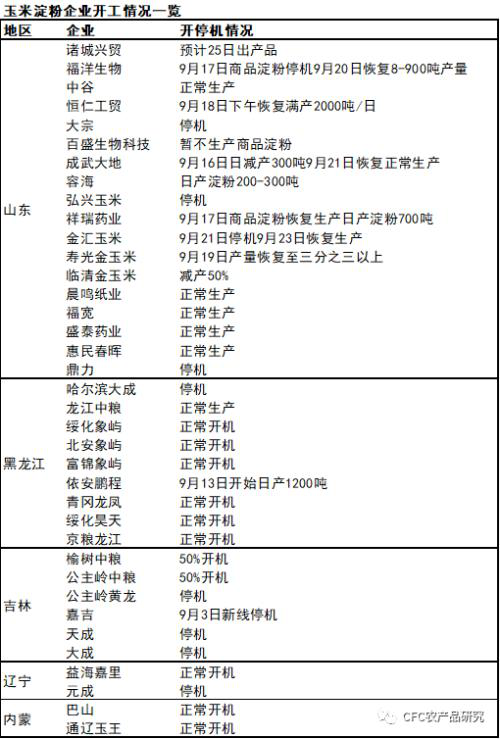

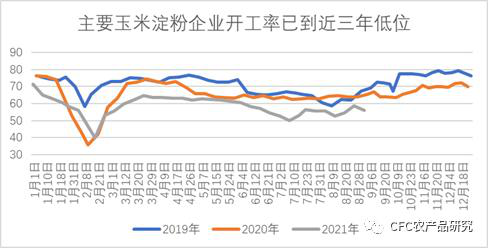

限产引起深加工企业开工下降,终端品产量紧张。

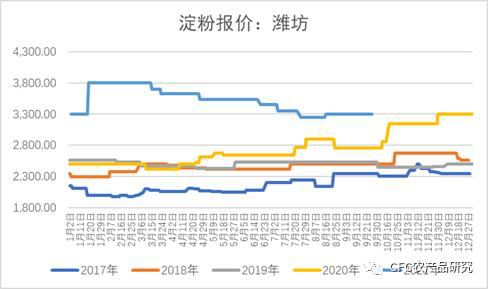

东北地区部分电力受限,开机受到影响,贸易粮的发运也因缺电断断续续。华北地区由于8月的环保督察已经进行过一轮的限产,使得此前工厂的开工率处于低位。而本次限产的情况使得限产进一步加剧,淀粉企业开工率已处于近三年低位。而由于开工下降,淀粉现货偏紧,下游提货加快使得华北企业淀粉报价也持续上调。

数据来源:Mysteel

数据来源:中信建投期货

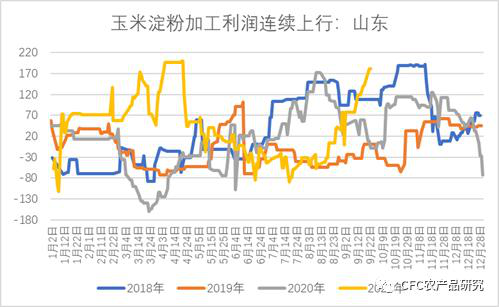

2. 加工利润回升,增加备货积极性

随着此前东北到货量增加,深加工企业调减了收购价格,叠加淀粉价格上升的趋势,使得工厂加工利润开始大幅回升,达到季节性高位。而伴随着价格大幅下挫、北方普遍降雨和东北粮源到货困难,玉米到货量下降,在当前利润刺激下,深加工企业也选择提价收购玉米,将涨价延产业链向上传导,带动了玉米期现价格的反弹。

数据来源:中信建投期货

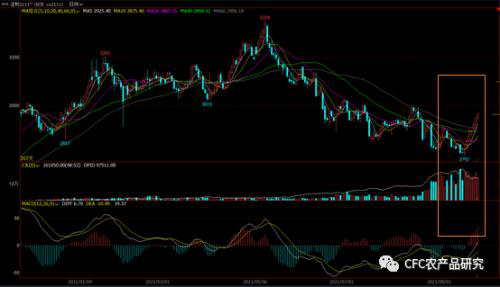

3. 盘面深跌后的减仓反弹

除了基本面的因素外,还能看到本阶段玉米和淀粉的主力合约呈现减仓上行的趋势,从季节性上也反映出主力合约的持仓偏高的情况,另外由于当前现货对期货仍处于升水阶段,但市场并未出现新的热点,也使得部分资金选择退出,寻找更有机会的品种。

数据来源:中信建投期货

二、后期演化:整体需求未改观,继续上涨需要更多动力

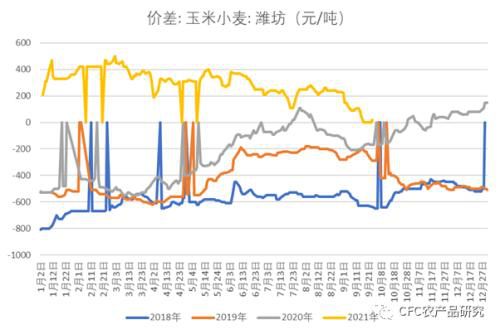

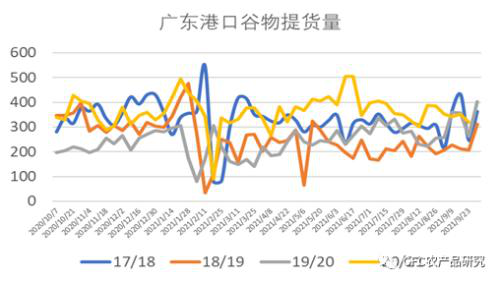

1.饲料需求仍旧低迷

从饲用需求来观察,一方面我们能看到玉米-小麦差价缩窄,饲用回流仍有可能,但是短期陈麦价格在华北地区仍旧低于玉米,使得玉米回流的过程仍然缓慢。作为侧面观察指标,从广东提货的情况来看,即便在8月底有所上调,但是仍未改变整体提货量放缓的基调。另一方面,生猪价格仍处于下行的阶段,养殖利润走弱,提升饲料成本可能性不大。

数据来源:中信建投期货

2.深加工需求仍然偏弱

如果观察深加工的供需情况,我们可以看到加工量的季节性来看处于近三年低位,已经连续两个月总量走低。进一步从淀粉库存降幅放缓我们也能看出下游需求走弱的情况。如果按照库存消耗比来看,本年度库消比虽然较7月以来已经下降,但仍处于近三年季节性高位,对于十一假期后的淡季,需求或进一步走弱。

数据来源:中信建投期货

3.国庆后恐与陈粮卖压“相撞”

除了下游后期需求偏弱以外,来自上游的压力仍然存在。东北和华北的陈粮仍然有出库需求,随着第三方资金规定的月底出库期临近,压力将进一步增加。另一方面,10月开始,东北的新粮也由南到北逐步上市,今年整体产量较去年上升,并雨水充分使得整体质量较好,预计节后将逐步上市。近来的雨水情况不利于玉米的机收和晾晒,对于部分没有存放能力的种植户,为保证质量不因为存放进一步下降,且担忧新粮集中销售带来的卖压,收获后随即销售可能是一个大概率的事件。而新粮与陈粮的销售进度在节后交汇,或将加大销售压力,压制玉米价格。

三、操作建议

连盘玉米整体处于震荡区间,11-1月或因后期新陈粮销售卖压释放,呈现贴水走阔的情况。

连盘淀粉期货或随着节后玉米价格下降拖累而下行,11-1月差将随着卖压释放而走缩。米-粉价差或在节后走缩。

玉米建议观望为主,顺势操作;淀粉可根据玉米行情下行轻仓试空。

四、可能风险

天气仍然不利于北方能源供应:东北风电供应仍未恢复,叠加低温提前来临东北,供暖需求使得民用电力需求继续上升,使得限电情况加剧,玉米加工和烘干仍然受限,压制玉米和下游终端品供给;

深加工下游需求(如淀粉糖、造纸)恢复,使得淡季不淡,提振终端品及淀粉价格。

行业动态

行业动态